401(k)プランとは何ですか? -制限、ルール、および利点

その質問に答えるには、これらの計画がどのように機能するかについて少し知る必要があります。特に税金の請求書でお金を節約することになると、彼らは間違いなく利点があります。しかし、それらには、すべての投資にそれらを使用することをためらうかもしれないいくつかの欠点もあります.

401(k)プランの仕組み

401(k)プランは、職場の退職プランを扱う米国税法のサブセクション401(k)からその名前を取ります。このタイプのプランは、1980年代に伝統的な年金プランに代わるものとして最初に登場しました。それまでは、ほとんどの大企業は従業員に年金基金を提供しており、それにより退職後の安定した収入が得られました。しかし、年金制度のコストが上昇したため、ほとんどの雇用主はそれらを401(k)sに置き換えました。これは主に労働者からの拠出金で賄われていました.

401(k)プランの仕組みは次のとおりです。

- 助ける. 税引き前のドルで基金に寄付します。これは給与から直接引き落とされます。これはあなたの収入を減らし、したがってあなたの税法案を下げる.

- 投資する. 選択した資金にお金を投資できます。 401(k)のままである限り、投資で得たお金に税金を支払う必要はありません。.

- 撤回. 退職すると、401(k)からお金を引き出し始めます。お金を引き出すときは、税金を払わなければなりません。しかし、あなたの収入があなたが働いていたときよりも低ければ、より低い税率で納税することができます.

Roth 401(k)と呼ばれる401(k)プランの代替タイプもあります。これは、これらの税制上の優遇措置をひっくり返します。税引き後のドルでアカウントに資金を供給しますが、引き出したときにお金に税金を払いません.

どちらのタイプの401(k)も職場計画なので、仕事を通してのみ投資できます。通常、会社は計画自体を実行しません。代わりに、投資会社を管理者として雇います。この会社は、あなたの401(k)がどのように機能しているか、そしてどれだけのお金が入っているかを伝えるために、定期的な声明をあなたに送ります。投資に変更を加える場合は、会社に電話するか、ウェブサイトを閲覧する必要があります.

プロのヒント:雇用主が401(k)を提供している場合は、チェックアウトしてください ブルーム, 退職口座を分析するオンラインロボアドバイザー。アカウントを接続するだけで、リスク、多様化、および支払っている手数料など、現在の状況をすぐに確認できます。さらに、あなたの状況に投資するための適切な資金を見つけることができます. 無料のBlooom分析にサインアップする.

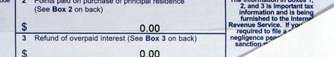

寄付の制限

政府はこれらの税制上の優遇措置を401(k)に提供しています。これは、アメリカ人に退職後の貯蓄を奨励するためです。しかし、彼らが税金の前に収入の大部分を奪い取ることを望まないので、結局彼らは所得税を全く払わないことになります。これを防ぐため、毎年401(k)に貢献できる限度を設定します.

2019年の場合、ほとんどの労働者の最大拠出額は19,000ドルです。 50歳以上の労働者は、最大6,000ドル、最大25,000ドルの追加の「キャッチアップ」貢献を行うことができます。これらのキャッチアップの貢献により、高齢労働者が退職年齢に達する前に退職貯蓄目標を達成しやすくなります.

これらは法律で設定された制限ですが、一部の従業員は最大限まで貢献することを許可されていません。いくつかの職場計画では、最大19,000ドル未満の寄付に制限を課しています。さらに、所有者、管理者、および「高額報酬」の従業員は、税引前の最大限の貢献を常に許可されているわけではありません。 IRSは、次の2つの方法で高度報酬従業員(HCE)を定義しています。

- 所有権テスト. 過去1年またはその前年に事業の5%以上を所有していた労働者はHCEです.

- 補償テスト. 前年に少なくとも80,000ドルを稼ぎ、会社の労働者の80%より高い給与を稼いでいる場合、労働者はHCEです。.

必要な最小分布

IRSは、401(k)に貢献できる量だけでなく、貢献し続けることができる期間も制限します。退職年齢に達したら、口座にお金を入れるのをやめて、お金を出し始めなければなりません。毎年引き出さなければならない金額は、必要最低限の分配またはRMDと呼ばれます.

RMDの服用を開始する必要がある正確な時期は、退職する時期によって異なります。 70½歳になる前に退職する場合、この年齢に達したときに401(k)からRMDを取り始める必要があります。 70½歳になってもまだ働いている場合は、退職するまでRMDを服用する必要はありません。.

あなたのRMDはあなたの年齢とあなたが口座に持っている金額に依存します。 IRSは、特定の年のRMDを計算するためのワークシートを提供しています。自分で計算したくない場合は、代わりにSchwabのようなRMD計算機を使用できます.

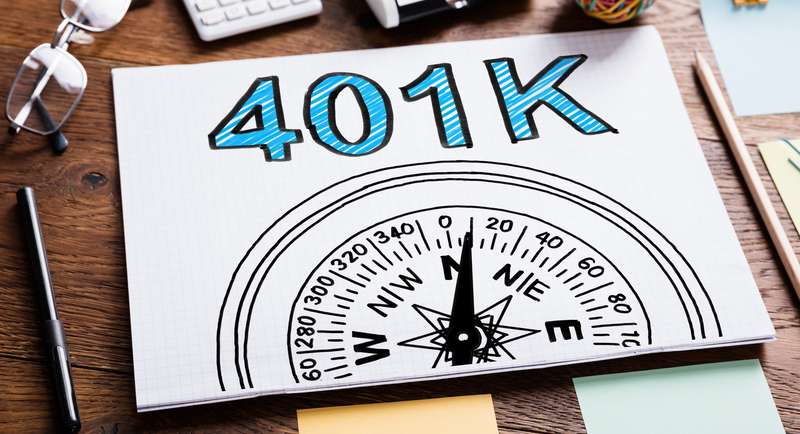

401(k)に投資する利点

専門家は一般的に、職場で401(k)にアクセスできる場合、それにお金を入れる必要があることに同意します。これらの計画には、税金の節約、利便性、雇用主からの一致した貢献など、他の投資にはない多くの利点があります.

1.税金の支払いが少ない

401(k)プランの最も明白な特典は、税金を下げる能力です。たとえば、現在、年間70,000ドルを稼いでおり、連邦所得税として8,700ドルを支払っているとします。 $ 7,000-収入の10%-を401(k)に入れると、課税所得は$ 63,000に下がります。その結果、税法案は約7,160ドルになり、1,300ドル以上節約できます.

その上、あなたはあなたの投資が稼ぐお金に税金を払わない。獲得した配当に税金を支払う代わりに、毎年、非課税で再投資を続けることができます。 401(k)で退職貯蓄がどれだけ速く成長するかを確認するには、AARPのこのような401(k)計算機をチェックしてください。.

2.保存が簡単になります

401(k)は、2つの方法で退職の節約を容易にします。まず第一に、税引き前のドルを使用しているため、投資は給料からより少ない額を取ります。現在、税金があなたが作るすべてのドルの15%を使い果たしている場合、課税口座に850ドルを投資するには1,000ドルを稼ぐ必要があります。しかし、あなたの401(k)に850ドルを投資するには、850ドルの収入だけを犠牲にします.

第二に、401(k)への寄与は自動的です。あなたはそれを受け取る前に、お金はあなたの給料から直接出てきます。覚えておくべきことも、事務処理も必要ありません。そして、あなたは手にお金を持っていないので、あなたはそれを投資するためにそのお金をあきらめていると感じることはありません.

3.雇用主がチップインできる

401(k)への寄付は主に給与から発生しますが、多くの雇用主はあなたが寄付した金額の一部と一致することに同意します。例えば、あなたの雇用主は、あなたがあなたの口座に入れたあなたの給料の最初の3%であなたに1ドルドルを一致させることを申し出るかもしれません。したがって、70,000ドルを稼いでおり、その3%(2,100ドル)を寄付すると、雇用主からさらに2,100ドルを得ることができます。雇用主からの寄付は、毎年投資できる限度額には含まれません.

あなたが新入社員の場合、雇用主が401(k)に寄付するお金はすぐにあなたのものにはなりません。あなたは、これらの貢献があなたに所有権を「譲渡」または譲渡する前に、一定の年数の間会社に勤めなければなりません。これは、1年後に退職することにした場合に、会社がお金を失うのを防ぐために行われます。雇用主の貢献が完全に確定するまで、3〜6年待たなければならない場合があります。.

ただし、雇用主の寄付をすぐに利用できない場合でも、基本的には無料のお金です。専門家は、雇用主が401(k)マッチングを提供している場合、マッチング資金の最大値を得るために少なくともあなたの401(k)に十分な投資をする必要があることに同意します.

4.投資を管理します

古い学校の年金制度は完全に雇用主の管理下にありました。それは会社のお金が年金基金に入っていたため、会社はそれをどのように投資するかを決めなければなりませんでした。対照的に、401(k)プランでは、ニーズと投資スタイルに合わせて独自の投資を選択できます。.

ほとんどの401(k)プランは、株式、債券、およびマネーマーケット投資の組み合わせをカバーする、選択可能なさまざまな投資信託を提供します。 401(k)投資の一般的な選択肢の1つは、目標日基金です。これは、投資残高を調整して、退職に近づくにつれてリスクを軽減します。.

5.アカウントは譲渡可能です

職場を通じて401(k)にしか投資できないが、それはあなたの計画があなたの会社に結び付けられているという意味ではない。ジョブを変更する場合、401(k)を同じ税制上の利点を持つ新しいアカウントにロールオーバーできます。新しい雇用主との伝統的なイラクまたは別の401(k).

会社が廃業した場合でも、401(k)でお金を失うことはありません。あなたはおそらくあなたの計画を維持することはできないでしょうが、あなたはお金をIRAに繰り越し、それに税金を払うことはできません.

たとえあなたが死んだとしても、401(k)のお金は消えません。あなたが結婚している場合、それは自動的にあなたの配偶者に行きます。そうでない場合は、兄弟、成人した子供、友人など、好きな人に名前を付けることができます-受取人として、その人は資金を受け取ります.

401(k)への投資のデメリット

全体として、401(k)には非常に多くの利点があり、オプションがあれば投資するのは簡単なように思えます。ただし、この方法ですべての投資を行いたいというわけではありません。 401(k)にはいくつかの欠点があり、すべてのお金を1つにまとめることに注意する必要があります。.

1.お金にアクセスできない

401(k)にお金を入れると、あなたは定年に達するまでそれをほとんど縛っています。 IRSルールでは、59歳に達するまで401(k)からお金を引き出すことは通常許可されていません。その場合、引き出したお金に税金を支払うだけでなく、金額の10%をペナルティとして支払う必要があります。たとえば、25%の税の範囲内で、401(k)から早期に5,000ドルを引き出す場合、合計で1,750ドル(35%)の税金を支払う必要があります。.

ただし、このルールには特定の例外があります。次の場合、お金を早期に引き出してもペナルティはありません。

- 55歳以上で職を失うか退職する

- 早期退職し、退職に資金を提供するために年に1回401(k)から「実質的に等しい定期的な支払い」を受け取ります(このオプションを選択した場合、少なくとも5年間または59½歳に達するまで支払いを続ける必要があります)

- あなたは無効になります

- 収入の10%以上を占める医療費を賄うためにお金が必要です

- 「適格な国内関係の注文」の支払いにお金が必要です(これは通常、元の配偶者に養育費または扶養料を支払うことを意味します)

- あなたは死に、あなたの401(k)のお金はあなたの受益者に支払われます

401(k)プランの管理者は、急いで多くのお金を手に入れる必要がある他の困難に苦しんでいる場合、ペナルティを放棄するオプションもあります。これにより、最初の家で頭金を支払うために401(k)をタップし、家のある種の主要な修理の代金を支払う、差し押さえや立ち退きのために家を失うのを避ける、大学の費用を支払う、または葬儀を賄うことができます費用。計画では、激しい嵐、山火事、地震などの災害の被害者である場合、苦難の免除が認められる場合があります。ただし、これらの場合、あなたの計画はペナルティを放棄する必要はありません。決定するのは計画管理者次第です.

この制限を回避する1つの方法は、早期の撤退をとる代わりに、401(k)から借りることです。 5年以内にアカウントにお金を返済する限り、税金やペナルティは支払われません。ただし、ローンの利息と手数料を支払う必要があります。また、失業または転職した場合は、すぐにローンを返済するか、すべての税金と罰金を払って残高を引き出しとして扱う必要があります.

一番下の行は、あなたのお金を401(k)に入れると、必要なときにそれを得るのがはるかに難しくなるということです。だからといって401(k)に投資すべきではないという意味ではありませんが、あまり投資しすぎないように注意する必要があります。アクセス可能なアカウントに十分なお金を残して、日常のすべてのニーズを満たし、緊急事態に対応できるようにしてください。.

2.投資の選択肢は限られています

401(k)プランは通常、投資対象としてさまざまなファンドを提供しますが、限られた数のオプションしか提供できません。選択肢が多すぎると圧倒される可能性があるため、これは良いことです。数百の異なるオプションを評価するよりも、数十のファンドから選択する方が簡単です.

ただし、401(k)が提供する特定の計画が常に最良の選択とは限りません。株や債券など、同じ種類の他のファンドよりも高い手数料を請求したり、低い収益を得ることがあります。そして時々あなたの401(k)はあなたに興味のある特定のタイプの投資、例えばエネルギー株へのアクセスを与えません.

繰り返しますが、これは、特に雇用主からマッチング資金を受け取っている場合、401(k)にお金を入れてはいけないという意味ではありません。ただし、401(k)以外にもお金の一部を投資することを検討するのは十分な理由です。税引き前のドルを使用することはできませんが、より多くの選択肢があり、そのうちのいくつかはより良いリターンを与える可能性があります.

最後の言葉

職場で401(k)プランにアクセスできる場合、この方法で投資を行うのは理にかなっています。少なくとも、雇用主からのマッチング資金を最大限に活用するために十分な給料を入れる必要があります.

ただし、401(k)ですべてのお金を縛ることは意味がありません。緊急時に401(k)をタップする必要がないように、その一部を緊急資金に保管する必要があります。また、現金を節約できる場合は、課税対象のアカウントに一部を入れることをお勧めします。これにより、投資の選択肢が広がり、手数料が安くなります.

もちろん、職場で401(k)が提供されていない場合、これらはすべて重要なポイントです。福利厚生のない仕事をしている場合、同様の税制上の利点を提供するIRAなどの他の退職プランを検討してください.

職場401(k)に投資しますか?なぜそうなのか?